百威英博(ABInBev)是当之无愧的全球第一大啤酒酿造企业,也是世界前五大消费品公司之一。在2016年其产量(包括啤酒和非啤酒)达到500亿公升,营业收入达到455亿美元。

百威英博生产、销售、分销超过500款啤酒和其他饮料品牌,包括全球旗舰品牌如Budweiser, Corona, Stella Artois, Beck’s以及本土明星品牌Bud Light,Skol,Brahma,Antarctica,Quilmes, Modelo Especial,Michelob Ultra,包括中国的哈尔滨啤酒,雪津啤酒。

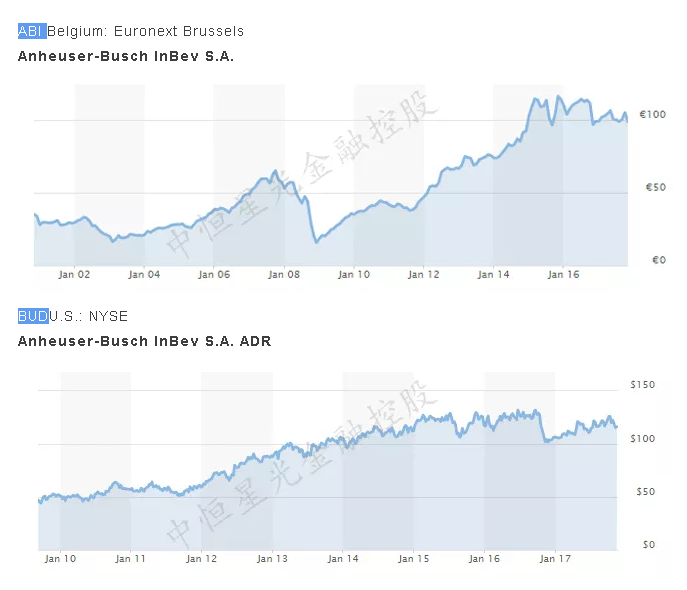

百威英博同时是一家上市公司(欧洲交易所代码:ABI),总部位于比利时鲁汶,并以美国存托凭证形式在纽约证券交易所第二上市(纽约证券交易所代码: BUD)。上市至今股价表现良好,呈现稳步上升形态。七年涨幅均超过100%

可能并没有像百威啤酒品牌那样为人们所熟知的是,百威英博(ABInBev)的公司名称其实是安海斯-布希(Anheuser-Busch)、英特布鲁(Interbrew)和安贝夫(Ambev)的组合,分别代表了曾经全球第一大啤酒制造商美国公司安海斯-布希、全球第三大啤酒制造商比利时公司英特布鲁和全球第五大啤酒制造商巴西公司安贝夫,而现在的百威英博名称中并未体现,但也包含在集团体系内的,还有曾经的全球第二大啤酒制造商南非米勒(SABMiller)。这些公司合并在一起形成了今天的啤酒界巨头百威英博,使过去几十年来较为分散的啤酒市场格局发生了极大的改变,而这一切的幕后推手,是巴西的一家私募股权机构3G资本(3G Capital)。

3G资本是谁?

3G资本及其三个主要合伙人雷曼(Jorge Paulo Lemann)、贝托(Carlos Alberto Sicupira)和马塞尔(Marcel Herrmann Telles)均较为低调、鲜少在媒体曝光,因此虽然已经成功主导了多个大型企业投资和并购,但知名度并不算高,直至巴西女记者克里斯蒂娜·柯丽娅(Cristiane Correa)通过对这三个合伙人周围100多位第三者的叙述和评论整理撰写了《3G资本帝国》一书,这100多人中还包括了著名的股神巴菲特,他和3G资本早在2013年联合收购了美国最大的食品公司亨氏(Heinz),并在2015年又共同主导了亨氏和卡夫食品(Kraft Foods)的合并,由此在食品界打造了一个巨无霸。通过《3G资本帝国》,我们得以对这个低调到略显得有些神秘的机构及其投资理念有了些许了解。

3G资本的三位合伙人雷曼、贝托和马塞尔在七、八十年代曾成功经营巴西投资银行加兰蒂亚,由于出色的管理理念和激励机制,加兰蒂亚的收益良好,在80年代末期,甚至出现了现金过剩的情况。雷曼担心合伙人获得过于巨额的分红会让他们过于自满、将注意力过多放在资金使用和物质生活上,于是决定将多余的现金用来买下一家实业公司的控制权,之前他们已成功收购了一家零售连锁企业美洲商店(Lojas Americanas),最终他们这次选中了巴西的老牌啤酒公司博浪啤酒,而在此之前,作为加兰蒂亚的投资银行家,他们对啤酒公司的日常经营几乎毫无经验。

在完成对博浪啤酒的收购后,三人才发现这家历史悠久的啤酒公司已摇摇欲坠,养老金亏空达到了2.5亿美金。马塞尔负责管理和领导博浪啤酒并进行了大刀阔斧的改革,为博浪啤酒这个曾经“深陷官僚主义、铺张浪费和效率低下”的企业注入了富有加兰蒂亚特色的企业文化。

在博浪啤酒业务开始蒸蒸日上之时,由于三个合伙人对加兰蒂亚疏于关注,导致其内部业务出现失控局面,并造成了客户和信誉的双重损失,最终雷曼决定将加兰蒂亚出售,并和贝托、马塞尔一起在1993年设立了私募股权基金GP(Garantia Partners),即3G资本前身。在尝试了一些并不特别成功的投资之后,雷曼确立了其延续至今的投资理念,即投资于能长久经营并输入自身企业文化理念的公司,且对投资领域和行业进行聚焦,最终通过近二十年的企业文化输出和兼并收购,造就了现在全球消费领域的两大巨头——百威英博和卡夫亨氏。

啤酒巨头并购之路

在1989年收购博浪啤酒之后的90年代初期,三个合伙人就树立了一个远大的梦想,即希望将博浪啤酒打造成一家全球性甚至是世界最大的啤酒公司,而博浪啤酒当时仅仅在巴西啤酒市场占有一定份额。在收购博浪啤酒五年后的1994年,贝托就曾问过美国著名的世达律师事务所(Skadden LLP)如何买下当时世界上最大的啤酒生产商安海斯-布希(Anheuser-Busch),这在当时的美国律师看来是天方夜谭。而在此后的五年,博浪啤酒兼并了当时巴西啤酒市场的另一巨头南极洲啤酒(Antarcita),拥有了巴西啤酒业超过70%的市场份额,并成为全球第五大啤酒制造商,从而完成了打造全球第一的啤酒公司的第一步,并在此后开启了啤酒公司并购之路:

• 1999年,博浪啤酒(Brahma)和南极洲啤酒(Antarcita)合并,改名为美洲饮料(Ambev),成为巴西第一大啤酒厂商。

• 2001年,收购巴拉圭最大啤酒厂Cerveceria Nacional,2002年收购阿根廷最大啤酒厂Quilmes,从而称霸南美洲啤酒市场。

• 2004年,美洲饮料(Ambev)被比利时的英特布鲁(Interbrew)收购,成立英博集团(InBev),占有全球啤酒市场14%份额,一开始由英特布鲁的CEO担任英博CEO,但在随后的整合期,美洲饮料的管理风格和企业文化占了上风,马塞尔和其他合伙人还不断通过二级市场增持股票,最终在2005年12月由原美洲饮料的CEO薄睿拓(Carlos Alves de Brito)出任英博CEO,而比利时管理层则逐步退出百威英博。

• 2008年,英博集团(InBev)出资548亿美元收购安海斯-布希(Anheuser-Busch),成为当时最大的现金收购案,也终于在收购博浪啤酒的二十年后成功成为全球最大的啤酒公司,改名为百威英博(AB InBev)。

• 2013年,出资201亿美元收购墨西哥最大啤酒公司Grupo Modelo。

• 2016年,宣布以1045亿美元、溢价近50%完成对全球第二大啤酒制造商南非米勒(SAB Miller)的收购,从而使百威英博全球份额高达30.4%。

在上述重大并购中最值得一提的是2008年收购安海斯-布希,这也实现了20年前三位合伙人最初的梦想。安海斯-布希在当时由安海斯-布希四世(Anheuser-Busch IV)担任CEO,到20世纪末,安海斯-布希占据了美国啤酒市场60%的份额,但没有在美国以外拓展国际市场。安海斯-布希管理层生活奢华、挥金如土,布希家族的成员和高管拥有6架私人飞机和2架私人直升机,而且还会胡乱收购一些和公司完全没有战略协同效应的资产,比如布希花园、佛罗里达的海洋世界游乐园,这和乘坐经济舱、住三星级酒店,无独立办公室的英博管理层形成鲜明对比。

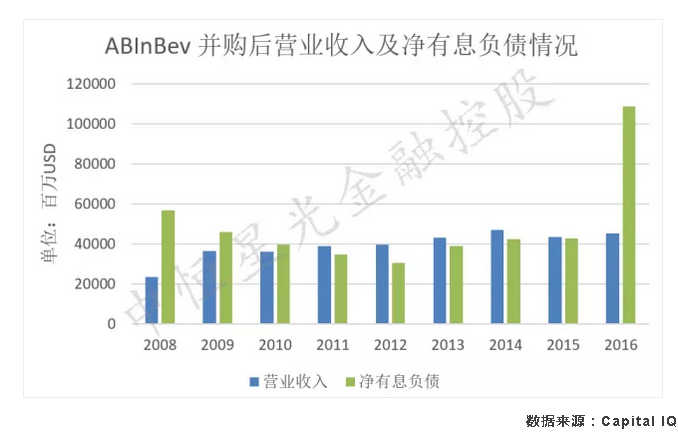

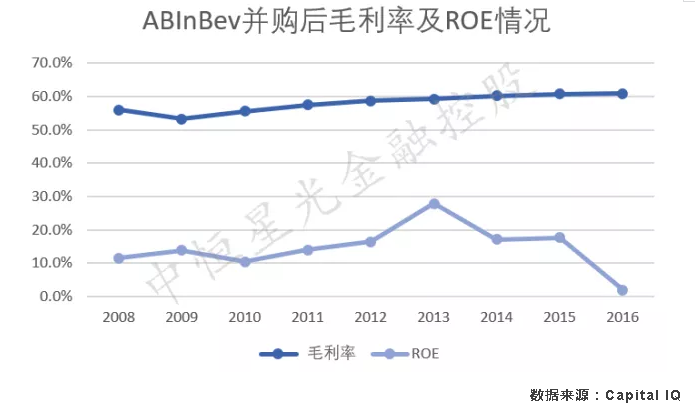

在筹措了巨额贷款收购安海斯-布希后,百威英博的债务负担较重,百威英博的CEO仍然由薄睿拓担任,其和其带领的高管获得一项承诺,如果在2013年前能削减百威英博一半的债务,39位高管将被授予10亿美元的股票期权,最终管理团队提前两年完成了任务。并购完成后,百威英博一直维持着接近于60%的毛利率,远高于同行业竞争者。

3G资本的管理秘籍

对于3G资本的成功,与三位合伙人认识近20年的,写有《Built to Last: Successful Habits of Visionary Companies》(《基业长青》)的吉姆柯林斯总结了10条经验:

1、 最重要的投资是人才

2、 心怀远大梦想,保持创业激情

3、 建立精英体制的企业文化,重视激励

4、 好的经营策略可以跨越产业和国度

5、 不做短期财务投资,而致力于公司长期建设

6、 化繁为简,精力专注于公司经营

7、 招聘为事业痴迷和狂热的那群人

8、 跨越危机时高度自律、冷静而非速度

9、 董事会强势、自律

10、 永远保持学习的心态,努力寻找导师和老师

而对3G资本来说,他们觉得企业经营策略可以简化为一句话:找到优秀的人才,赋予他们远大的梦想,维持精英治理的企业文化。

通过加兰蒂亚银行和3G资本的几次收购后的一系列对企业的改变,可以看出其共同点是在收购后介入企业的经营管理,发挥规模优势控制管理成本,提高经营效率,从而使并购后企业价值最大化:

加兰蒂亚银行时期

• 专注于寻找“PSDs”的人才,即Poor,Smart,Deep Desire to Get Rich

• 保持公司总人数稳定,每年通过“烟幕弹”会议淘汰10%

• 尽一切手段解除对人才的束缚因素,打破等级制度,施行自由开放的办公环境

• 使所有哪怕是最底层员工感受到自己是企业的“主人”

• 可变薪酬体系,去掉阶梯式等级,将员工分为奖金级、提成级和分红级

博浪啤酒时期

• 削减成本和开支,彻底摒弃原管理层的奢华作风

• 提拔优秀的年轻人才成为管理层,并给以丰厚报酬

• 将1000多家零散的分销商减少至规模较大的几家,建立标准化的分销体系

• 请来巴西顶尖的管理专家法尔科尼,建立标准化管理体系及产品标准

与南极洲合并后

• 全面升级系统、推广零基预算

• 控制开支增长,保证销量和利润同步增长

• 通过财务控制的手段督促企业改变,不会过深介入企业经营

与安海斯-布希合并后

• 拆除高管办公室的墙,所有高管共用一张桌子

• 出售公司之前的飞机、游乐园等和企业主营业务无关的资产

• 裁减1400名员工,大力削减开支

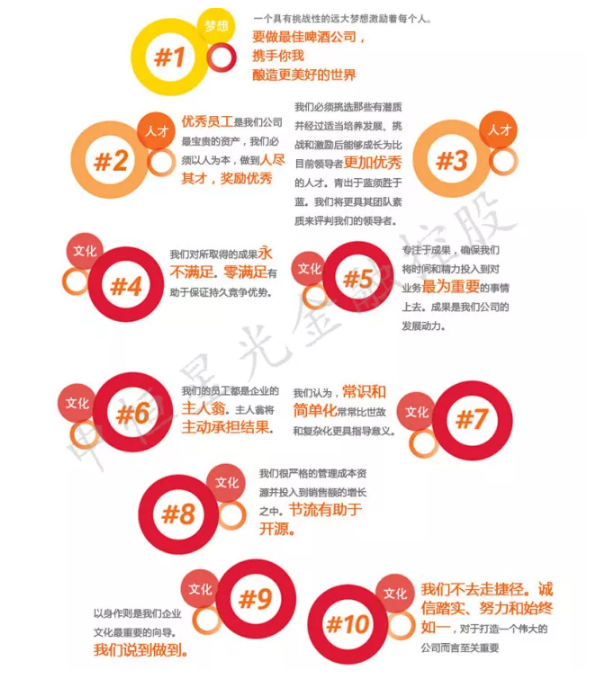

最后,通过百威英博的官网上所列示的企业十项原则,也可以感受到3G资本的核心经营理念和企业文化: